Поделиться

ПоделитьсяБиржу лихорадит от слухов о скорых переменах в инвестиционной политике «Сургутнефтегаза». Раньше он просто копил деньги на депозитах, а теперь, как ожидается, его три триллиона рублей ждет какая-то прекрасная инвестиционная судьба. Никто точно не знает, какая, и «Фонтанка» решила пофантазировать, как с умом потратить шесть годовых бюджетов Петербурга.

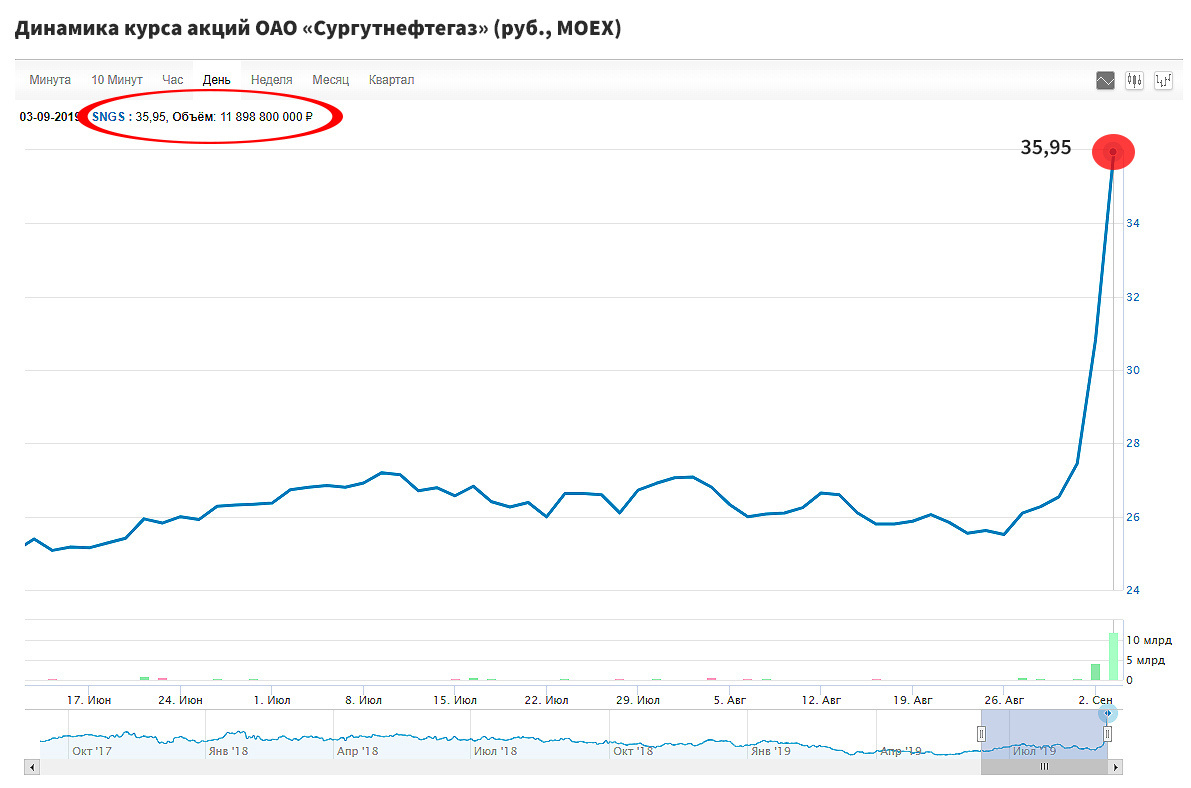

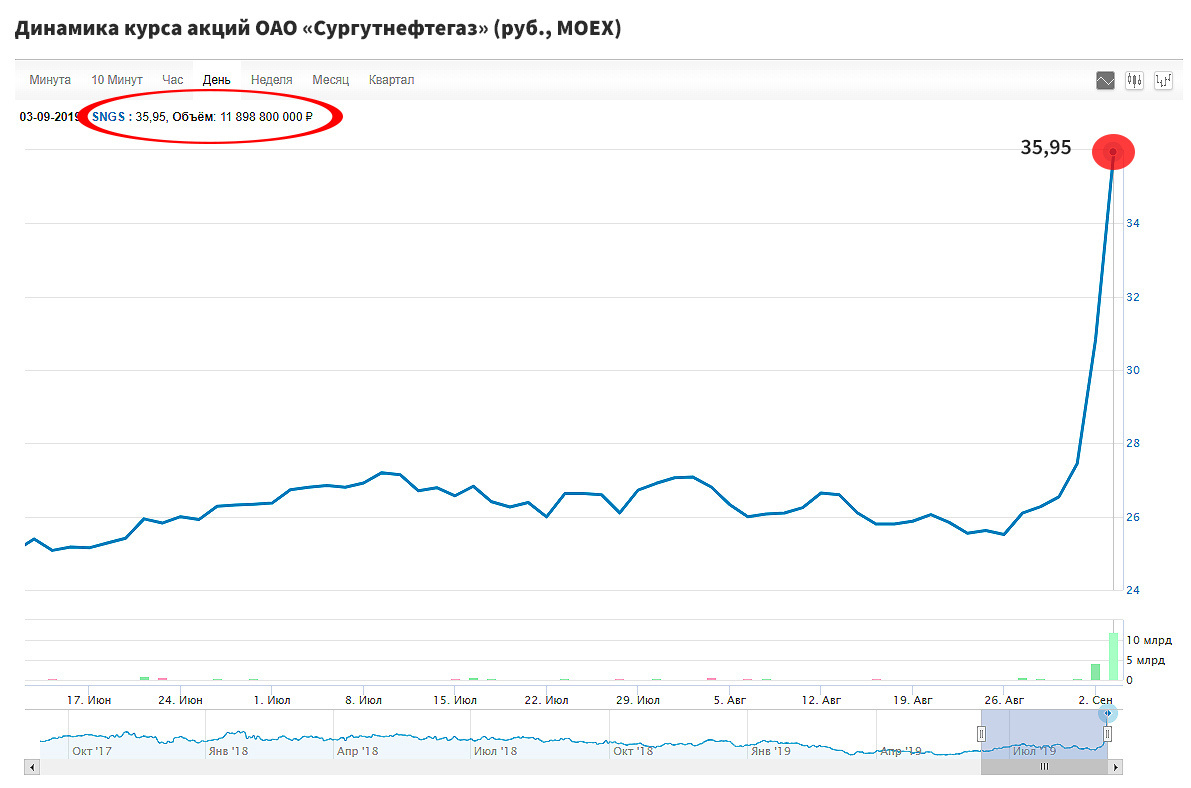

Люди, которые уже заработали на новостях про кубышку самой закрытой «голубой фишки» на бирже — «Сургутнефтегаза», говорят, мол, ничего необычного нет, все было ожидаемо.

«Я продал префы Сургута на хаях (по 42 р.) перед дивидендами еще в июле. После падения в августе я начал формировать новую долгосрочную позицию (по 31 р.), по которой уже доходность больше 20%», – рассказывает своим подписчикам финансовый блогер Антон Весенний, который пишет в Сети под ником «Ленивый инвестор».

И правда, сегодняшние котировки «Сургутнефтегаза» отнюдь не рекордные, если говорить, как он, про привилегированные акции, дающие большие права при выплатах дивидендов. Еще 1 июля, перед ожиданиями выплат, их стоимость превышала 43 рубля против сегодняшних 37. Сейчас вообще год новостей про высокие дивиденды, и подобных ралли действительно можно ждать. Именно этим летом, к примеру, было объявлено об открытии миллионного индивидуального инвестиционного счета — самого удобного для непрофессионалов средства для торговли акциями. Эксперты же — хоть и осторожно, но все же – прогнозировали падение котировок по окончании сезона выплат.

Именно так и случилось. Обрушение котировок «префов» «Сургутнефтегаза» 17 июля должно было запомниться завсегдатаям биржи не хуже, чем сегодняшнее ралли. Тогда всего за день они потеряли 17%, а за неделю — четверть цены.

В ожидании инвестиций

То, что творится теперь с обыкновенными акциями «Сургута», – другая история. Там все началось после пятничных сообщений в СМИ об учреждении нефтяниками нового ООО «РИОН». Как полагают оптимисты, через эту фирму «Сургутнефтегаз» наконец-то начнет более рискованно инвестировать имеющиеся у него гигантские запасы наличности. Дело в том, что, имея постоянный приток валютной выручки, компания вела крайне сдержанную инвестиционную политику. Почти все ее деньги, а к середине 2019 года их скопилось, если в рублях, 3 триллиона, хранятся на банковских депозитах. И хоть они и приносят какой-то скромный доход, но все же сказать, что эти деньги работают, нельзя.

Поделиться

Поделиться«С появлением информации о том, что компания зарегистрировала дочернее предприятие ООО «Рион», акции «Сургутнефтегаза» за несколько часов подорожали на 128 млрд рублей», – говорит Герман Шеховцев, партнер практики стратегии и операционной эффективности Althaus Group. То есть кубышка наконец-то стала приносить акционерам прибыль даже еще до начала каких-то инвестпрограмм.

Есть те, кто пытается охладить пыл игроков на бирже, взывая к разуму. «Пока никаких намеков на то, что «Сургутнефтегаз» планирует что-то покупать, не появлялось. Так что рассуждения во многом бессмысленны. В отчете по МСФО за I полугодие 2019 г. указано, что в конкретно долгосрочных депозитах размещено 2,045 трлн руб. Я не жду, что компания будет их тратить. Предпосылок к этому не вижу», – говорит Василий Карпунин, начальник отдела экспертов по фондовому рынку «БКС Брокер». Но разве кто-то станет слушать голос разума, когда всего за три дня твои акции растут на треть?

«На данный момент на счетах нефтяной компании скопились средства, которые можно начать инвестировать в ценные бумаги, а новая компания как раз может заниматься их управлением. Для инвесторов это положительная новость, так как на данный момент дивиденды выплачиваются исходя из валютной переоценки депозитов», – отмечает Герман Шеховцев.

Именно это и хотят услышать те, кто сегодня лихорадочно скупает обыкновенные акции «Сургутнефтегаза». Кстати, их ведь не только покупают — кто-то же продает. И продавцам слова о грядущих инвестиционных рисках нефтяников тоже на руку — уже к обеду они наторговали на 12 млрд рублей. Рекорд, который этим летом был поставлен на слухах об отставке Алексея Миллера с поста главы «Газпрома», вряд ли удастся побить (тогда за день из рук в руки перешел 51 млрд рублей), но порядок чисел будет такой же.

Куда потратить

Тем, кто этим утром не продает и не покупает акции «Сургутнефтегаза», остается заниматься другим, не менее увлекательным делом — считать чужие деньги. Всем очень понравилось обсуждать цифру в 3 трлн рублей. Такова, обращаясь к бухгалтерскому языку, «чистая денежная позиция» компании. То есть сколько всего у компании денег. Конкретно на долгосрочных депозитах все же поменьше, 2 триллиона. Но, поскольку мы живем в эпоху постмодернизма, неважно, сколько на самом деле «Сургутнефтегаз» будет инвестировать и будет ли вообще. Главное – как об этом говорят.

«Главный драйвер роста акций – создание дочерней компании, которая будет управлять кубышкой «Сургутнефтегаза», а точнее, инвестировать этот капитал в ценные бумаги. Очевидно, что после выплаты в июле рекордных дивидендов на привилегированные акции (доходность была под 20%) в следующем году менеджмент уже не сможет порадовать акционеров большими дивидендами», – рассуждает Антон Весенний. По его мнению, самый простой способ увеличить доходы компании – это начать активно инвестировать финансовые запасы, которые последние годы фактически простаивали с минимальной доходностью на банковских вкладах.

«Логичнее всего смотрится версия обратного выкупа акций, так как таких сильных движений в бумагах компании не было с 2010 года. Есть вероятность, что весь рост, который мы наблюдаем, идет не только за счет новостного фона, а сама компания в этом участвует, – говорит Антон Весенний. – Если это так, то акционеры вполне могут выкупить акции миноритариев, ведь резервы компании почти в 3 раза превосходят ее капитализацию. После выкупа мажоритарии постепенно выведут кубышку в виде дивидендов. Пока это всего лишь версия, но очень многое говорит о ее состоятельности».

Однако, куда бы ни вкладывался «Сургутнефтегаз», в свои ли акции или в чужие, в облигации или вообще в строительство новых гигантских мощностей, по примеру «Газпрома», уже сама величина суммы является проблемой для того, чтобы ее инвестировать.

«Денежные средства в объеме 3 трлн рублей, размещенные в российских банках, уже не смогут без специальной подготовки перемещаться на другие счета без угрозы для временной ликвидности финансовой системы», – осторожно напоминает Герман Шелихов.

«С таким объемом накопленных средств «Сургутнефтегаз» должен быть уже особо охраняемым объектом, компанией специального внимания, так как эта сумма составляет почти половину фонда национального благосостояния, который подпитывается сверхдоходами от продажи нефти», – с уважением говорит Герман Шеховцев.

«Для понимания масштаба цифр можно отметить, что 3 трлн руб. – это сумма, которая в 2 раза выше капитализации самого «Сургутнефтегаза» даже уже после прошедшего ралли или, например в 1,5 раза больше рыночной капитализации «Газпром нефти», – уточняет Василий Карпунин. – 3 трлн руб. преимущественно сосредоточены в долларовых депозитах. Если перевести по курсу, то это получается около 44% от всей валютной депозитной массы юридических лиц в России».

Сколько это в попугаях?

Деньгами, о которых идет речь, можно не просто решать макроэкономические задачи. Такой суммой их даже можно ставить.

К примеру, в разгар паники на валютных рынках в декабре 2014 года Центробанк в качестве валютной интервенции для поддержания курса рубля продавал где-то от $700 млн до $1,9 млрд в день. Всего же за тот год на интервенции ушло $76 млрд рублей. В случае с запасами «Сургута» мы говорим чуть меньше чем о $50 млрд рублей. То есть если фантазировать, то нефтяники могут годик поработать Центробанком.

Если решать более приземленные задачи, но и более понятные простым людям, то в 2019 году расходы Фонда обязательного медицинского страхования (ФОМС) запланированы на уровне 2,1 трлн рублей. То есть «Сургуту» будет под силу лечить всех россиян бесплатно полтора года.

Содержать пенсионеров эта компания, к сожалению, не сможет: расходы ПФР за год — около 8,6 трлн рублей. Однако вполне могла бы несколько снизить пенсионный возраст. Точные расчеты быстро сделать не получится, но лет на пять раньше россияне уходить на пенсию, наверное, смогли бы, вложи «Сургутнефтегаз» все свои запасы в ПФР.

Если смотреть не под ноги, а в небо, то вот еще идея. Один из самых дорогих компонентов лунной программы России — создание ракеты-носителя сверхтяжелого класса. Если очень грубо, то это от 1 до 1,7 трлн рублей. То есть «Сургуту» хватает.

Опять к деньгам. Недавнее повышение НДС с 18 до 20% должно приносить казне около 620 миллиардов дополнительных рублей в год. То есть кубышки «Сургутнефтегаза» хватило бы, чтобы еще лет пять страна могла держаться без повышения налога.

Если же обратиться к проблемам местного уровня, то на свои деньги нефтяники могли бы примерно шесть лет содержать весь Петербург — исходя из цифр его расходной статьи бюджета. Власти Петербурга не так давно заявили о крайне амбициозной задаче по повышению доходов городского бюджета до 1 трлн рублей в год. Если у них получится, мы могли бы чуть более свысока смотреть на кубышку «Сургутнефтегаза». Но пока все же дух от таких денег все равно захватывает.

Денис Лебедев, «Фонтанка.ру»